На пике популярности сериала «Теория Большого Взрыва» в интернете были ожесточённые споры имеется ли у одного из персонажей Шелдона Купера расстройство аутистического спектра (высокофункциональный аутизм) или у него обсессивно-компульсивное расстройство личности (ОКРЛ)?

Проработав в отечественной системе здравоохранения, могу сказать, что попади он в российскую психбольницу – диагнозом было бы шизотипическое расстройство личности (так вот прозаично).

Диагнозы – это удобные лейблы, которые необходимы в силу устройства современной медицины. Они важны для психиатров, они нужны для статистики, для исследований, для фарминдустрии. Но в мире психотерапии – это не истина в последней инстанции, а скорее деление людей по каким-то удобным для классификации параметрам. Есть множество способов попробовать понять человека. Психиатрический диагноз – это один из способов – он быстрый, простой, воспроизводимый, но он не очень точный. Способ о котором я хочу рассказать – это фантазия, и предлагаю пофантазировать вместе. Отпустить критику и попробовать уйти туда, куда уводят ассоциации.

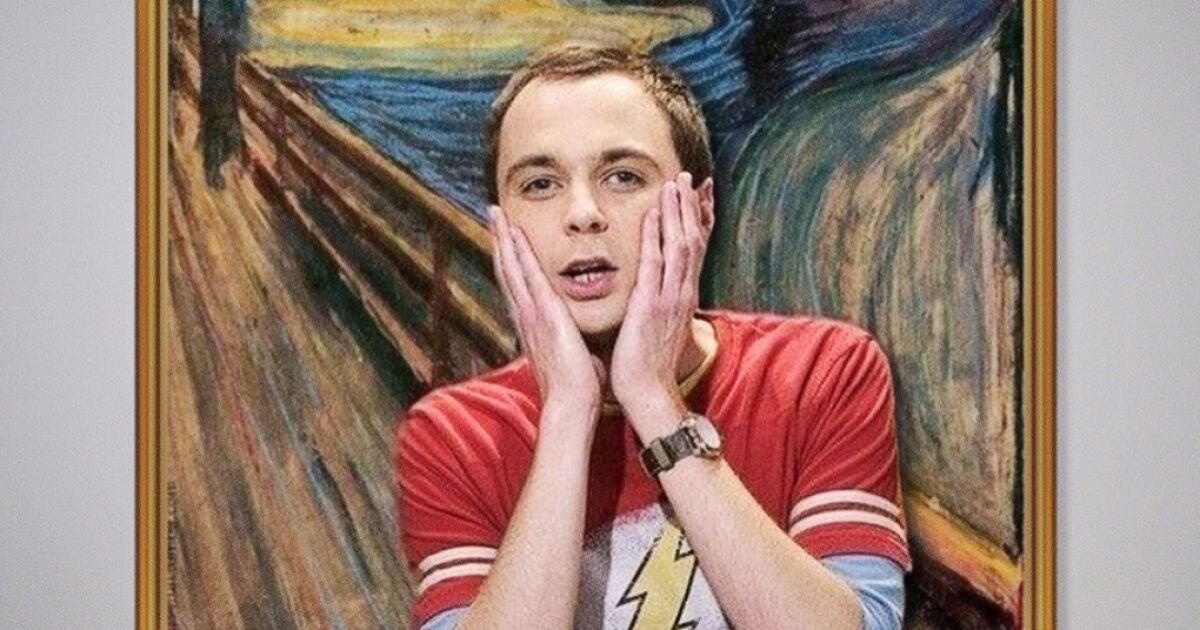

Шелдон и его место (spot).

Он несколько раз объясняет причину, почему именно это его место: "там дует правильный ветер, правильное расстояние до батареи и комфортный угол по отношению к телевизору". Пускай так. Но это больше звучит как история, которую он придумал, чтоб не казаться сумасшедшим себе и другим. Ответ «нормального» человека. Это то, что мы очень часто делаем по много раз в день, даже не замечая.

В двух из серий он таки признаётся: "В постоянно изменчивом мире, это единственная неизменная точка. Если бы мы выразили мою жизнь как функцию в 4-мерном пространстве в картезианской системе координат - то это место в первый момент, как только я туда сел стало (0,0,0,0)".

Я понимаю, что Шелдон – это выдуманный персонаж, и нет возможности с ним поговорить, спросить насколько то, что я напишу ниже похоже на правду. Если можно сделать 10 таких гипотез, и если хотя бы одна из них проникнет намного глубже в настоящий смысл того, что происходит под бронёй из психологических защит, то оно того стоит.

Я повторю, предлагаю, отключить собственные защиты, включить ассоциации, и подумать о маленьком мальчике, который с раннего детства думает обо всём через призму математики.

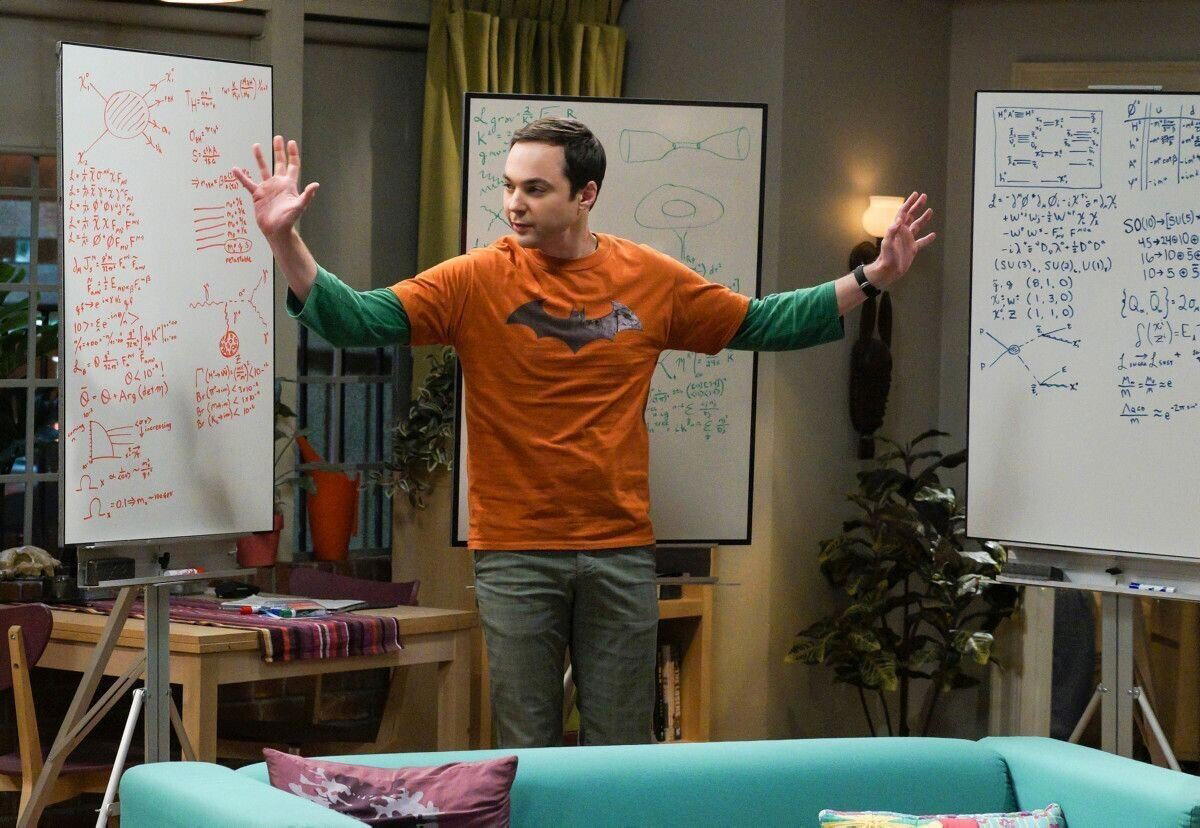

Услышав объяснение Шелдона про его неизменную точку, в голову приходит отсылка на дифференциальные уравнения, для численного решения которых нужны начальные условия. Хоть они и не являются буквально нулями (0,0,0,0), но в аналогии буквальности тут не имеют значения.

Как будто жизнь Шелдона - это функция, заданная дифференциальными уравнениями, решение которых может порождать хаос, но каким бы хаосом это ни было бы, у этой функции есть начальная точка - и это даёт чувство стабильности, в том, что он не потеряется в этом хаосе жизни, как глубоко и пристально он бы в него не вглядывался, изучая его правила и закономерности. Это единственная точка спокойствия в окружающем мире и он эту точку любит больше Мамы – как он сам говорит.

Для большинства людей идея мира материального, который можно потрогать лежит глубже физических и математических абстракций. Будь это как-то иначе – было бы очень страшно существовать.

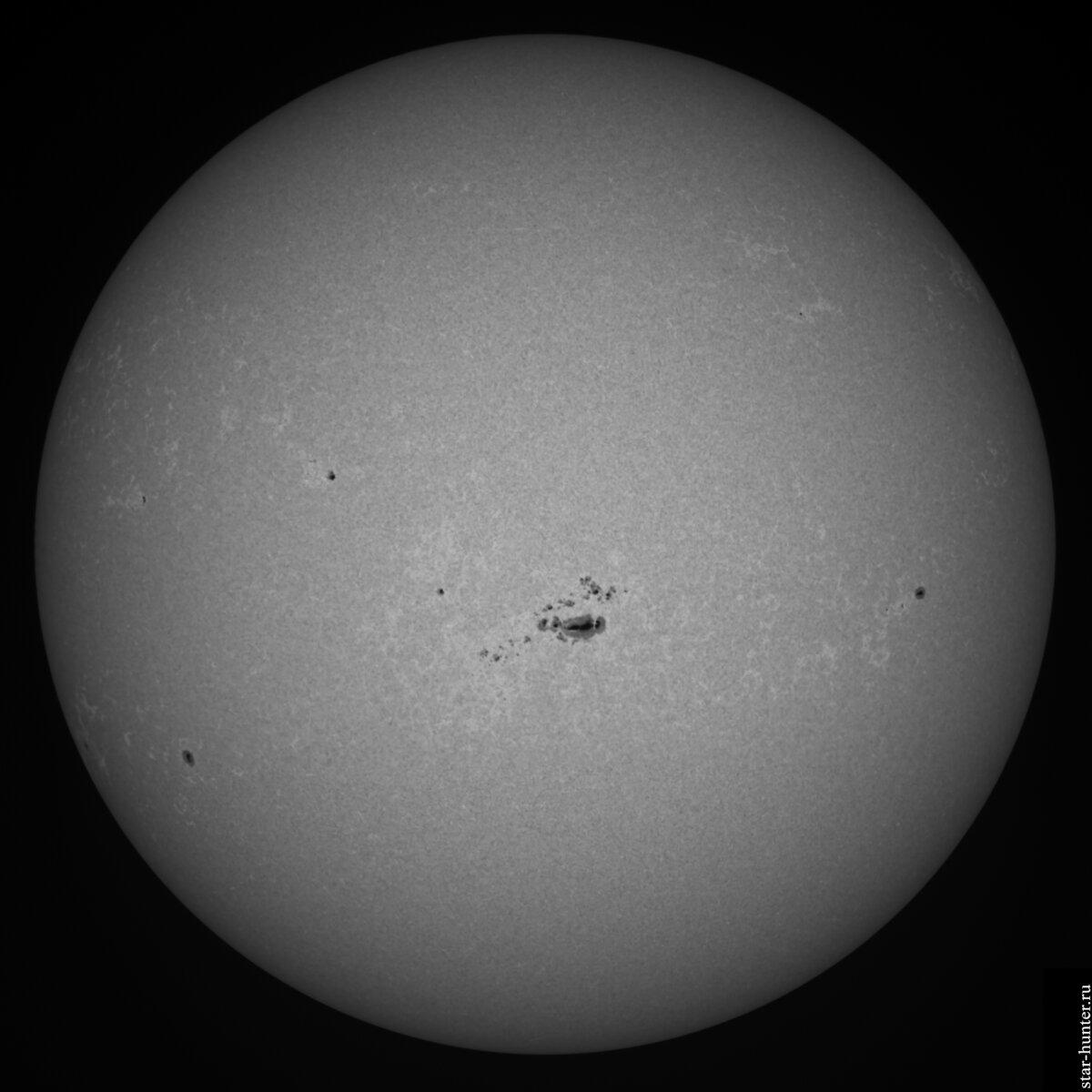

Страшно осознавать (по-детски осознавать), что внешний мир как 3-х мерное пространство наполненное твёрдыми объектами и поверхностями – это иллюзия. Взрослый человек это поймёт с долей иронии, для него это будет абстракцией. Для детской непосредственности ребёнка - это ужасно. Как и перспектива тепловой смерти вселенной или, что Солнце неизбежно поглотит Землю.

Другая ассоциация из линейной алгебры, где все подпространства как бы они не были заданы всегда имеют одну и туже точку – ноль. И тогда ноль, который остаётся одной и той же точкой как на него не посмотри – это неплохая база в плане надёжности.

На самом деле, для всех людей, точка отсчёта – эта мама. Это первое что-то, что ребёнок осознаёт в этой жизни. То, как мама смотрит на младенца, то, как она угадывает его желания, называет и обозначает их – она придаёт символический, а позже и семантический смысл мыслям, чувствам, переживаниям.

Позже, когда ребёнок постепенно приобретает самостоятельность - у него появляется любимая игрушка, которая олицетворяет собой «частичку мамы», с которой младенец играется, которая придает ему чувство спокойствия. Частая практика яслей и детских садов - наличие у ребенка любимой игрушки с собой. Если ребёнку плохо и некомфортно – у него есть своя игрушка -символическая мама, которая немного его утешит. Или которую он может поругать за что-то, чего не может сделать с матерью. До конца жизни у нас есть какие-то объекты, которые выполняют эту функцию. Мы не обязательно осознаём это, но мы осознаём теплоту и спокойствие, которую эти объекты обозначают для каждого из нас.

По данным функционального МРТ, обсессивное-компульсивное расстройство личности характеризуется нехваткой этого чувства. Если для алкоголика заменителем мамы будет бутылка, то для обсессивно-компульсивной личности – его ритуалы, или его «место».