Часовая стрелка на офисных часах из последних сил держалась на уровне четырех часов – вместо того, чтобы бессильно повиснуть на полшестого. Еще два долгих часа рабочего времени.

С шумным выдохом я небрежно бросил опостылевший телефон на рабочий стол. Еще час назад он перестал меня развлекать. Все соцсети и каналы с мемами просмотрены, от скуки я даже пролистал все посты с акциями ближайших магазинов на просрочку. Не то чтобы я планировал купить курицу-гриль в годах и умереть от кровавого поноса, просто больше совсем нечем было заняться.

В углу монитора всплыло уведомление о новом письме на электронную почту. Отправитель –Марина Кадушкина, менеджер чего-то там из нашего соседнего филиала. Тема письма – «Акт №128 от 05.06»

Я видел ее несколько раз в нашем офисе, она долго ковырялась в архиве, а потом с кучей папок отправилась восвояси. Вы видели когда-нибудь, как бобер тащит что-то тяжелое? Тяжело переваливаясь с ноги на ногу, перехватывая ношу своими маленькими лапками. Если бы у бобров были имена, то этого звали бы Мариной Кадушкиной.

Почтовый клиент сразу же поместил письмо в папку «Мариноприемник», где ждали своего часа 38 непрочитанных писем от нее. Я скривил губы, раздосадованный тем, что заметил это письмо. Если бы я его не увидел, то его как будто не было бы, а так я буду испытывать муки совести, забив на него. Правда не долго, но все же.

По-хорошему, я должен был внести данные из прикрепленного файла в базу данных, но мне сейчас было некогда. Много работы, потом сделаю.

Никогда еще такого не было, чтобы я не успел выполнить всю отложенную работу до конца месяца, как того предписывает регламент. Кроме, разве что, последних нескольких месяцев. Или лет.

Я встал, потянулся и оглядел офис. Наша комната была сравнительно небольшой и вмещала, помимо меня, еще офисного планктона в количестве трех штук. Рабочие места были расположены у стен так, чтобы вошедший не видел содержимое мониторов.

Подобная планировка была нашим общим и пока что единственным примером сплоченности коллектива. Мы отбросили все разногласия и единым порывом ныли и скулили, как нам ужасно неудобно, и как повысится наша эффективность, если расставить мебель по-другому. Директор, которого этот недельный натиск порядком достал, потому что постоянно отвлекал его от игры в мини гольф у себя в кабинете, сдался и махнул рукой.

Переставили мебель, и с тех пор зажили, как люди. Единственным неудобством стала необходимость изображать бурную деятельность, когда кто-то входил. Я обычно делал серьезное лицо и сосредоточенно печатал. У меня на этот случай всегда был открыт текстовый документ с десятком страниц, исписанный случайным набором букв. Говорят, что если посадить обезьяну за печатную машинку и дать ей бесконечное время на бездумную печать, то рано или поздно она напишет «Войну и мир».

Не могу ручаться за точность цитаты и за то, кто именно это сказал. Какой-то закон чего-то там. Закон обезьяны, возможно.

Я был до этого еще далеко, но возможно, я тоже когда-нибудь напишу свою «Войну и мир». Однако для этого я должен стать либо Толстым, либо обезьяной. Либо толстой обезьяной.

Рядом со мной был стол Миши. Это был в меру упитанный парень в голубой рубашке с засаленными черными волосами. Рубашка его выглядела так, будто он в ней ночевал. Месяц подряд. Его нелепые очки напоминали два увеличительных стекла, делающие глаза визуально больше, как у грустного теленка. Я всегда удивлялся, как ему еще глаза не выжгло на солнце с такими-то очками. Несколько раз я видел его без очков, и это выглядело так, будто его глаза сжались на морозе.

Это долгое описание можно было бы сократить до одной фразы, но он был моим другом, и я никогда не позволил бы себе называть его задротом.

Миша, как обычно, увлеченно играл в свою любимую браузерную игру про эльфов, гномов и прочих фантастических тварей.

Напротив нас было два стола, один из которых сейчас пустовал. Валера был в отпуске уже неделю. Наверное, копает картошку на даче со своей мамой, а потом будет нам рассказывать, как он оттянулся на море. Или что он там обычно всем рассказывает, когда его никто не слушает.

– Давай, давай, мочи его! – яростно прошипел Миша, с силой вдавливая кнопку мышки.

Вика цокнула и закатила глаза, не отрываясь от телефона.

Вика – четвертый член и богиня нашего отдела. Не то чтобы она была прекрасна как Афродита, но по крайней мере, являлась особью женского пола и в довесок имела самомнение высотой с Эйфелеву башню.

– Коль, – медленно протянула она и соизволила наконец отлипнуть от инстаграма. – Уже двадцать девятое число, если мы не добьем все отчеты, то шеф будет в ярости. Давай я тебе скину пару договоров.

Последнее предложение должно было быть вопросом, но почему-то прозвучало утвердительно. Формально проверять договоры было ее обязанностью, и сейчас она пыталась спихнуть на меня свою работу. Меня это всегда выводило из себя. Не люблю бездельников.

– У меня своей работы полно, – отрезал я.

– Козел, – равнодушно бросила она, снова уставившись в телефон.

– Коза, – пробурчал я в ответ.

– Козлы! – гыкнул Миша, и мы с Викой одарили его гневными взглядами.

Вечно он встревал куда не просят. Мы с Викой всегда вели подобные содержательные диалоги, это было нормой. Назвать меня козлом и получить в ответ козлиное приветствие было для нас так же естественно, как пожелать доброго утра или спокойной ночи. Хотя желать Вике спокойной ночи, а потом и доброго утра мне бы не хотелось. Не для того моя роза цвела.

На мгновение наши с Викой взгляды встретились – это был краткий мир, когда мы были в чем-то заодно. Но затем она сжала свои тонкие губы в линию и уткнулась в телефон. Ее светлые локоны полуприкрыли лицо, словно занавески, оставив торчать заостренный нос. Придвинь она телефон еще ближе, то смогла бы им перелистывать страницы на экране.

Глядя на неё я почему-то представил, как некий зверек с длинным носом обнюхивает мое лицо, щекоча своими усиками. Я поежился.

Вика увлекалась астрологией, нумерологией и еще какой-то херологией. Ее стол был завален фэншуйными статуэтками, купленными в лавках, продающих бесполезные побрякушки. Она даже хотела притащить денежное дерево в офис, но в нашей комнатке его негде было поставить. Мысль о том, что денежное дерево будет стоять далеко от нее и обогатит кого-то другого, уязвляла ее внутреннюю жабу. Не зря самой большой статуэткой на столе Вики была жаба с золотой монеткой на вытянутом языке. Мне кажется, она была ее тотемным животным.

В коридоре послышались шаги. Я быстро вернулся на место, Миша свернул свою игру, Вика убрала телефон. В тот момент, когда вошел Игорь из бухгалтерии, мы все выглядели очень занятыми и важными.

– Работаете? – ухмыльнулся он.

– В отличие от некоторых, – пробормотал я, раздраженный тем, что это была ложная тревога.

Я разглядывал только что напечатанное «роылыждтмылв» и думал, когда уже случайные буквы сложатся в слово. Это будет первым шагом к «Войне и миру».

– Ум заключается не только в знании, но и в умении применять знание в работе, – поставленным голосом произнес Игорь, будто выступая перед аудиторией.

– Гегель? – скучающим голосом обронил Миша.

– Кажется Цицерон. – задумался Игорь.

Он всегда цитировал умных и мертвых людей, и любил выражаться туманно и непонятно. Философ и главный мыслитель нашего офиса. Игорь закончил ускоренный трехмесячный курс по философии и собственноручно распечатанный им диплом висел на стене его кабинета. Сейчас, насколько я знаю, он ходил в кружок по философии, где в компании таких же одаренных персонажей разбирали философию Егора Летова. Пели его песни, а потом обсуждали их глубинный смысл.

– Не поделитесь ли бумагой, коллеги? – повернулся он к Вике.

Я оторвался от своей рукописи и поднял взгляд на Игоря.

В чем я действительно был хорош – так это в угадывании возраста. Ему было 20 лет. Или 30. Но точно не больше 35. У него был высокий лоб, который затекал в две залысины по бокам. Нет, не так. Линия волос напоминала кромку прибоя на песчаном пляже. И «вода» отступала – скоро вся голова покроется «песком», оставив лишь небольшие «лужи».

У него был вид древнегреческого мыслителя. Аристократический и с печатью интеллекта на лице. Это были его собственные слова. Сам я не видел ни одного древнегреческого мыслителя. По мне, так Игорь как Игорь. Такого с одинаковым успехом можно было встретить и на стройке, и за прилавком, и на помойке, дерущимся с голубями за еду.

– Этот вон, – указала Вика острием своего носа на Мишу, – всю бумагу на свои раскраски извел. Теперь самим мало.

– Это были комиксы, – обиженно буркнул Миша.

– Одни копят, словно должны жить вечно, другие тратят, словно тотчас умрут, – снова процитировал кого-то мертвого Игорь, разочарованно разведя руками.

– Сам ты умрешь, понял! – возмутился Миша.

Игорь сочувственно посмотрел на Мишу, и удалился, на ходу бросив:

– Кстати, шеф уехал до завтра.

Все облегченно выдохнули.

Я подвинул клавиатуру, сложил руки на столе и положил на них голову.

Разбудил меня Миша, когда было пора идти домой. Я с трудом разлепил глаза. Вика уже убежала.

«Вот и еще один тяжелый рабочий день закончен,» – подумал я потянувшись.

Дорога домой занимала сорок минут, и большую часть времени мы ехали вместе с Мишей. Жили мы относительно близко – с разницей в несколько остановок.

– Здравствуйте! – громко поприветствовал я старушку в подъезде.

Она неотрывно смотрела на меня с прищуром. Есть выражение лица, когда кого-то в чем-то подозревают. У нее же эта эмоция достигла совершенства, отточенная годами, и навсегда в впечаталась в лицо. Я даже не знаю ее имени, но все три года, что я снимал здесь квартиру, она смотрела так каждый раз. Всегда и на всех. А может у нее просто лицо от природы такое?

Я представил врача, принимающего роды. После долгой десятичасовой смены он вытаскивает младенца, который смотрит на него с таким выражением. Вскоре врач бросает карьеру и спивается, бессонными ночами изводя себя вопросом, что он сделал не так. Потому что столько осуждения во взгляде младенца не может выдержать ни одна психика.

Заперев за собой входную дверь и бросив ключи на полку, я едва сдержался от возгласа: «Дорогая, я дома!». Я напомнил себе, что моя девушка ко мне еще не переехала. Может чуть позже. Когда я найду себе девушку.

Пока пельмени варились в электрическом чайнике я включил ноутбук.

В мессенджере замигала иконка нового сообщения. «Наверное Миша опять свой спам шлет,» – подумал я, разворачивая сообщение.

И каково же было мое удивление, когда я увидел запрос добавления нового контакта.

«Даша Ягодка» хотела добавиться ко мне в друзья.

«Привет, красавчик! Пообщаемся?» – прочитал я в комментарии к запросу, и у меня от волнения вспотели ладошки. Развернув аватарку контакта, я с минуту любовался на красавицу модельной внешности в купальнике. У нее были влажные после купания темные волнистые волосы, идеальная фигура с ровным загаром. Ее томный сексуальный взгляд смотрел мне прямо в сердце… или чуть ниже.

Свернул фотографию я занес курсор над кнопкой «Добавить в друзья» и замер.

Из ступора меня вывело пищание таймера на кухне, который я установил на десять минут. Пельмешки готовы.

Я глубоко вздохнул и с силой отодрал руку от мышки, которая не хотела ее отпускать. Раскрутив проволку, которая фиксировала кнопку включения чайника я выключил пельмени и перелил их в глубокую тарелку. Затем направился в ванную и уставился в зеркало.

На меня смотрел накачанный, широкоплечий брюнет. Тело было будто соткано из одних мышц. Кубики пресса, мощные бицепсы и красивая осанка. Да, этот парень был определенно мечтой любой девушки. Я ухмыльнулся, а затем перевел взгляд со старой фотографии Ван Дамма, прикрепленной в углу зеркала, на свое отражение.

Ну, определенное сходство между нами было. Различало нас только несколько десятков килограмм и что-то еще. Возможно, божья воля.

Но я явно был слишком строг к себе, тем более если меня назвала красавчиком такая девушка.

Вернувшись с пельменями к ноутбуку, я добавил Дашу Ягодку в друзья и замер с нанизанным на вилку пельменем около рта. Она была в сети и печатала сообщение.

«Привет! Как дела, что делаешь?» – вскоре пришло от нее.

Я сглотнул, опустил пельмень обратно в тарелку и осторожно набрал:

«Привет. Дела хорошо, спасибо что спросила. Ем пельмени. А ты любишь пельмени?»

Я нажал клавишу отправки до того, как успел все обдумать.

Какой я идиот. Какие еще пельмени? Такая наверняка питается здоровой и дорогой пищей. Я на секунду задумался. Вареники?

Она снова что-то начала печатать.

«Пельмени – это круто. Чем увлекаешься, где работаешь?»

«Я коллекционер. Работаю директором одного филиала в крупной компании»

Ну не мог я сказать девушке моей мечты, что я никчемный перекладыватель бумажек. Я никогда об этом особо не задумывался, но если задуматься, то моя работа была совершенно бессмысленной и вряд ли была хоть кому-то полезной. Мы просто из офиса в офис перекидывали друг другу внутренние акты, не имеющие никакой ценности вне нашей компании. Однажды у нас месяц гулял по почте отчет по использованию туалетной бумаги в офисе. Никто не хотел его печатать и нести на подпись коллегам. В итоге кто-то собрал всю волю в кулак и взял на себя ответственность, похоронив его в своей почте.

«Вау! А что коллекционируешь?» – сразу же пришло сообщение от Даши.

Игрушки от киндер сюрпризов. Нет, серьезно, я гордился своей коллекцией. В ней были довольно редкие экземпляры, да и шоколад был вкусным. На кассе я всегда говорил, что-то вроде «Детишкам своим беру». Кассирша, как правило, натянуто улыбалась, даже не пытаясь скрыть, насколько ей плевать на эту информацию.

«Да так, редкие ценности,» – уклончиво ответил я.

«Ты такой интересный!» – пришло от нее. В конце были смайлики с сердечками вместо глаз.

Я откинулся на стуле и улыбнулся. Да, я такой!

Потом перевел взгляд на свою аватарку и дернулся к мышке. Надо срочно убрать эту картинку с котом, у которого на голове был шлем из арбузной корки. Вряд ли бы директор филиала поставил себе такую картинку. Что там богатые обычно ставят вместо фото?

Я открыл браузер и вбил в поиск: «Дорогие машины». Найдя красивую картинку Мерседеса премиум класса, я тут же заменил ей своего котика.

Мы общались еще около часа. Она была такой милой. Хвалила меня, еще несколько раз сказала, какой я интересный и необычный парень.

«А ты в каком городе?» – спросила она.

«В Пензе» – помедлив ответил я.

«Не может быть! Вау. Представляешь, я всегда мечтала побывать в Пензе. Покажешь мне город?»

Я слышал, как стучит мое сердце. Таких совпадений просто не бывает. Неужели сама вселенная мне помогает? Надо будет спросить у Вики, я как раз от нее слышал нечто подобное.

«Конечно,» – медленно напечатал я, уже обдумывая, куда ее поведу. Однозначно, я покажу ей, где продают самые вкусные чебуреки и парк. Да, парк! Там продают сладкую вату, и можно найти скамейку, не сильно обгаженную голубями.

«Супер. Ты просто прелесть,» – и смайлики с сердечками.

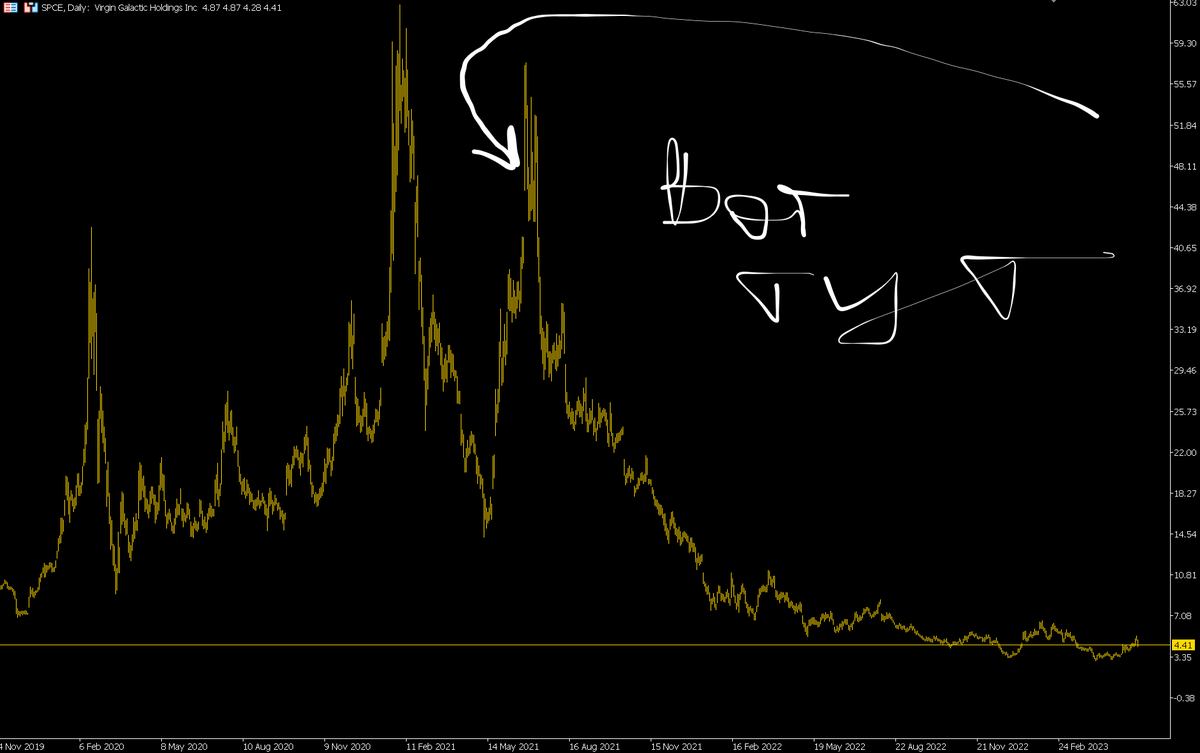

И дальше она поведала мне свою историю. Жила она в Москве, вела свой бизнес, вместе с парнем. Но он оказался козлом, и Даша ушла от него. Ей надоела вся эта роскошная жизнь и парни-мудаки. Она хочет развеяться и просто человеческого счастья. Найти такого простого, доброго и понимающего, как я. И она готова вылететь уже завтра, только вот беда, пока идет судебное разделение бизнеса, ее счет заблокирован. Если бы я смог оплатить ей билеты и расходы, то она прилетела бы ко мне, а как закончится суд, она сразу будет снова богатой, и мы ни в чем не будем нуждаться. Конечно же, она все вернет до последней копейки, за то, что я выручил ее в трудное время.

«И даже больше, если ты понимаешь, о чем я,» – закончила она, с подмигивающим смайлом.

Больше денег, – пожал я плечами – что тут непонятного.

«Не переживай, для тебя это не большая сумма,» – ответила она, снова со смайликами.

«И все-таки?» – медленно написал я, предчувствуя страшное.

«Пару сотен тысяч. Я кину тебе номер карты дяди, потому что мои счета заблокированы. Ты такой классный, уже представляю, как мы клево проводим время».

Я с трудом проглотил пельмень, застрявший в горле. Пару сотен тысяч…

Я открыл свой онлайн банк. Двести двадцать рублей на счету. Чёрт.

Я создал новый перевод на карту, введя присланный ей номер, представляя, как перевожу ей пару сотен тысяч. Как она радуется тому, что сделала правильный выбор, написав мне.

Несколько секунд я непонимающе смотрел на имя получателя: «Исмаил Джабраилович А.»

«Это ее дядя, – дошло до меня, она же говорила». Я сразу успокоился.

Я закрыл глаза и представил, как мы с Дашей, держась за руки бегаем среди фонтанов и беззаботно смеемся. В замедленной съемке и под красивую музыку.

Это был шанс, подаренный Вселенной, и его нельзя было упустить. Во что бы то ни стало я должен раздобыть эти деньги.